A Selic, ou taxa Selic, é a taxa básica de juros da economia. A cada 45 dias, ela vira notícia em todo o Brasil – seja por ter aumentado, diminuído ou se mantido estável após a reunião do Copom, o Comitê de Política Monetária do Banco Central.

A taxa Selic hoje está em 15% ao ano, depois da última decisão do Copom, realizada em junho de 2025.

Abaixo, entenda o que o termo "taxa Selic" significa, qual é a taxa Selic mensal e a importância dela no seu dia a dia.

O que é a taxa Selic?

Selic é a taxa básica de juros da economia brasileira. Basicamente, ela influencia todas as demais taxas de juros do Brasil, como as cobradas em empréstimos, financiamentos, e também afeta o retorno de aplicações financeiras.

Mas o que significa Selic?

Selic é a sigla para Sistema Especial de Liquidação e Custódia, um programa virtual em que os títulos do Tesouro Nacional são comprados e vendidos diariamente por instituições financeiras.

Além do Banco Central, apenas instituições financeiras têm autorização para negociar títulos nesse ambiente. Ou seja, pessoas comuns não têm acesso.

Já a taxa Selic é a taxa de juros dos títulos públicos que o governo oferece neste sistema.

E quem decide o valor dessa taxa?

É o Copom, o Comitê de Política Monetária do Banco Central. Ele se reúne a cada 45 dias para definir se a Selic aumenta, diminui ou se mantém estável. A decisão leva em conta o cenário econômico internacional e o brasileiro, possíveis pressões inflacionárias como guerras ou secas, e define uma taxa de juros.

Qual é a taxa Selic hoje?

A taxa Selic hoje está em 15% ao ano. Ela foi decidida no dia 18 de junho de 2025 e representa um aumento em relação à reunião de maio de 2025, quando os juros estavam em 14,75% ao ano.

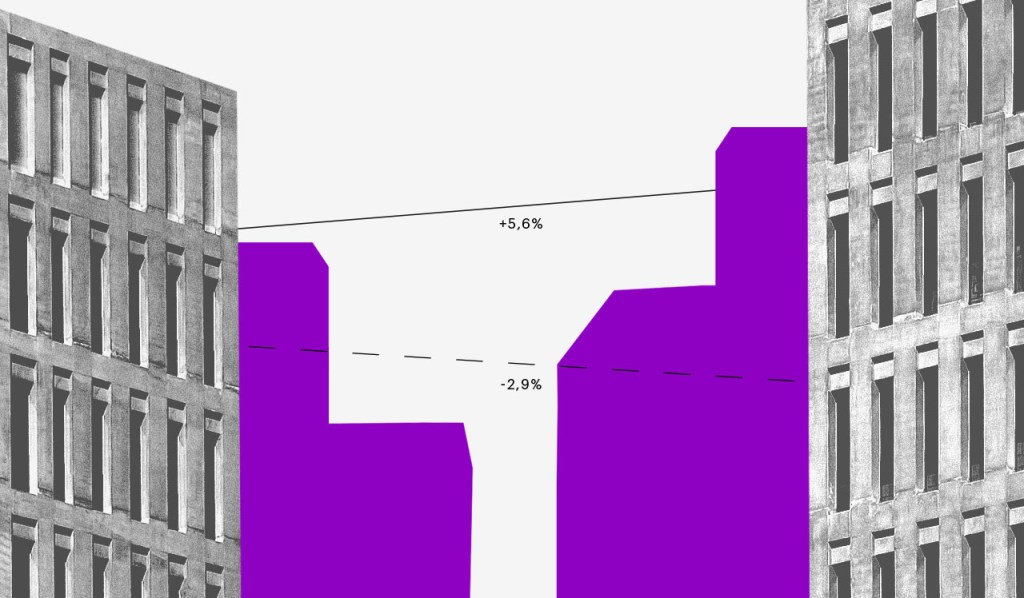

Desde de setembro de 2024, o Copom tem aumentado a taxa Selic. Considerando a decisão de junho de 2025, foram sete altas consecutivas.

Conheça as decisões sobre a Selic em 2025 e também ao longo de 2024:

| Data da reunião do Copom (2025) | Taxa Selic fixada em |

| 29 de janeiro | 13,25% |

| 19 de março | 14,25% |

| 07 de maio | 14,75% |

| 18 de junho | 15% |

| Data da reunião do Copom (2024) | Taxa Selic fixada em |

| 31 de janeiro | 11,25% |

| 20 de março | 10,75% |

| 08 de maio | 10,50% |

| 19 de junho | 10,50% |

| 31 de julho | 10,50% |

| 18 de setembro | 10,75% |

| 06 de novembro | 11,25% |

| 11 de dezembro | 12,25% |

Quando sai a nova taxa Selic?

A reunião do Copom acontece a cada 45 dias, portanto, a próxima decisão da taxa Selic está marcada para o dia 30 de julho de 2025.

Qual a taxa Selic mensal de 2025?

Em maio de 2025, a taxa Selic ficou em 1,14% ao mês. Na tabela a seguir, confira a taxa Selic mensal de 2025.

| Mês | Taxa Selic mensal (2025) |

| Janeiro | 1,01% |

| Fevereiro | 0,99% |

| Março | 0,96% |

| Abril | 1,06% |

| Maio | 1,14% |

Qual a taxa Selic mensal dos últimos anos?

Confira na tabela abaixo o histórico mensal da Selic desde 2013 (arraste as colunas para o lado para ver a tabela completa). Para acessar os anos anteriores, clique aqui.

| Mês/Ano | 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| Janeiro | 1,12% | 0,73% | 0,15% | 0,38% | 0,54% | 0,58% | 1,09% | 1,06% | 0,94% | 0,85% | 0,60% |

| Fevereiro | 0,92% | 0,76% | 0,13% | 0,29% | 0,49% | 0,47% | 0,87% | 1,00% | 0,82% | 0,79% | 0,49% |

| Março | 1,17% | 0,93% | 0,20% | 0,34% | 0,47% | 0,53% | 1,05% | 1,16% | 1,04% | 0,77% | 0,55% |

| Abril | 0,92% | 0,83% | 0,21% | 0,28% | 0,52% | 0,52% | 0,79% | 1,06% | 0,95% | 0,82% | 0,61% |

| Maio | 1,12% | 1,03% | 0,27% | 0,24% | 0,54% | 0,52% | 0,93% | 1,11% | 0,99% | 0,87% | 0,60% |

| Junho | 1,07% | 1,02% | 0,31% | 0,21% | 0,47% | 0,52% | 0,81% | 1,16% | 1,07% | 0,82% | 0,61% |

| Julho | 1,07% | 1,03% | 0,36% | 0,19% | 0,57% | 0,54% | 0,80% | 1,11% | 1,18% | 0,95% | 0,72% |

| Agosto | 1,14% | 1,17% | 0,43% | 0,16% | 0,50% | 0,57% | 0,80% | 1,22% | 1,11% | 0,87% | 0,71% |

| Setembro | 0,97% | 1,07% | 0,44% | 0,16% | 0,46% | 0,47% | 0,64% | 1,11% | 1,11% | 0,91% | 0,71% |

| Outubro | 1,00% | 1,02% | 0,49% | 0,16% | 0,48% | 0,54% | 0,64% | 1,05% | 1,11% | 0,95% | 0,81% |

| Novembro | 0,92% | 1,02% | 0,59% | 0,15% | 0,38% | 0,49% | 0,57% | 1,04% | 1,06% | 0,84% | 0,72% |

| Dezembro | 0,89% | 1,12% | 0,77% | 0,16% | 0,37% | 0,49% | 0,54% | 1,12% | 1,16% | 0,96% | 0,79% |

Como funciona a taxa Selic?

Para explicar a taxa Selic, é preciso voltar a uma necessidade básica de qualquer governo: ter dinheiro para fazer investimentos e pagar dívidas. Apesar da principal forma de arrecadação ser por meio dos impostos, também é possível fazer isso com empréstimos – ou seja, o governo pega dinheiro emprestado de empresas e pessoas físicas para aumentar os recursos em caixa. E ele faz isso com os títulos do Tesouro Nacional.

Os títulos do Tesouro são certificados de dívida emitidos e vendidos pelo próprio governo através do Sistema Especial de Liquidação e Custódia e também por meio do programa Tesouro Direto, focado em pessoas físicas. Quem compra um título ganha o direito de, em determinada data, receber o valor de volta com o acréscimo de juros.

É importante entender, entretanto, que a maioria dos títulos do Tesouro Nacional é comprada por grandes instituições financeiras.

Isso acontece porque, por lei, toda instituição é obrigada a depositar uma parcela do dinheiro recebido no dia em uma conta no Banco Central. Essa é uma forma de controlar a quantidade de dinheiro em circulação e evitar o aumento da inflação.

Como as instituições financeiras realizam milhões de operações diariamente, é comum chegar no fim do dia com uma quantia maior ou menor do que deveriam ter na conta do BC.

Neste caso, elas são obrigadas a pegar empréstimos com outros bancos para cumprir a lei.

E o que isso tem a ver com a taxa Selic?

Geralmente, esses empréstimos são de curtíssimo prazo (o tempo entre a retirada e o retorno do valor acontece em torno de 24 horas). Como garantia, as instituições oferecem os títulos públicos adquiridos do Banco Central.

Entender isso é importante para entender a diferença entre Selic Over e Selic Meta.

Taxa Selic Over

Basicamente, é a taxa de juros praticada quando uma instituição financeira empresta dinheiro para outra e usa, como garantia, os títulos públicos adquiridos no Banco Central (como explicado acima).

Taxa Selic Meta

Já a Selic Meta é a que você está acostumado a ouvir sobre: a taxa básica da economia brasileira. Ela serve como parâmetro para outras taxas praticadas no mercado.

É sobre esta taxa a que este texto se refere – e não à Selic Over.

Como a taxa Selic é calculada?

A Selic é definida a cada 45 dias pelo Copom (Comitê de Política Monetária), ligado ao Banco Central, que se baseia em inúmeros indicadores financeiros do país para chegar a uma taxa.

As mudanças na taxa de juros acontecem pois a economia não é estável e, por isso, é preciso adequá-la ao cenário para garantir que o dinheiro continue circulando a um preço justo.

Por que a taxa Selic é importante?

A Selic foi criada em 1979, período em que a economia brasileira enfrentava um cenário de hiperinflação. Seu objetivo sempre foi ser uma ferramenta de controle da inflação: qualquer mudança que o Banco Central do Brasil fizer na taxa resultará em uma alta ou queda da inflação.

Além disso, podemos dizer que o Banco Central:

- Ao aumentar a Selic, o BC tem como objetivo desacelerar a economia. Ao elevar os juros, o custo do crédito fica maior e as pessoas e empresas tendem a comprar menos. A consequência é a queda dos preços. Ou seja, o Banco Central aumenta a Selic para controlar o aumento da inflação;

- Ao reduzir a Selic, o BC tem como objetivo estimular o consumo e aquecer a economia. Isso acontece quando a inflação já está mais controlada, não justificando, assim, juros maiores. Ao reduzir a Selic, o crédito fica mais barato e as pessoas tendem a voltar a consumir a prazo.

Até hoje, a Selic serve como uma referência para a economia brasileira, uma ferramenta para controlar a inflação do país que pode ser entendida como um indicador da nossa situação econômica.

Como a Selic afeta seu dinheiro e investimentos?

Os efeitos da mudança da Selic são sentidos por todos os brasileiros, bancos e até investidores estrangeiros. Basicamente:

Se a taxa Selic diminui:

- O crédito fica mais acessível, já que os bancos tendem a baixar as taxas de juros de empréstimos e outros produtos de financiamento.

Se a taxa Selic aumenta:

- Os preços tendem a baixar ou ficar estáveis, como uma consequência do controle da inflação;

- Os juros de crédito, parcelamento e cheque especial ficam mais altos.

Quais investimentos são afetados pela Selic?

Considerando que a Selic tem forte influência na remuneração de diversos investimentos, qualquer mudança na taxa impacta a rentabilidade desses produtos financeiros. São eles:

- Títulos do Tesouro Direto;

- Caderneta de poupança;

- Investimentos de renda fixa.

Tesouro Selic

O Tesouro Selic é um título público cuja rentabilidade está indexada à taxa Selic. Quando a taxa Selic é reduzida, também fica menor a rentabilidade do título – e o mesmo vale para a situação contrária: um aumento na taxa Selic torna os títulos públicos mais vantajosos.

Caderneta de poupança

A poupança também sofre os efeitos das mudanças na Selic. Isso porque seu rendimento, por definição, está atrelado à taxa:

- Se a taxa Selic estiver acima de 8,5% ao ano: a poupança rende 0,5% sobre o valor depositado + Taxa Referencial;

- Se a taxa Selic estiver igual ou abaixo de 8,5% ao ano: a poupança rende 70% da Selic + Taxa Referencial.

Ou seja: com a Selic acima de 8,5% (como agora), a rentabilidade da poupança fica fixa em 6,17% mais a Taxa Referencial. Essa rentabilidade é menor (e muito!) do que a de outros investimentos de renda fixa.

Investimentos de renda fixa

Mudanças na taxa Selic impactam o CDI, um dos índices de rentabilidade mais usados por investimentos de renda fixa. Explicaremos abaixo sobre a relação entre as duas taxas, mas basicamente: quando a taxa Selic diminui, o CDI também fica mais baixo.

CDBs, LCIs, LCAs, LCs são os investimentos mais comuns que usam o CDI como indicador de rentabilidade. Esses investimentos terão sua remuneração afetada no caso de mudanças na taxa Selic.

No aplicativo do Nubank, você tem acesso a esses e outros investimentos. É possível escolher ativos que acompanham o CDI como aqueles mais arrojados, como ações e fundos de investimentos. No Nubank, os clientes não precisam do app ou acessar ferramentas complicadas para investir. Você encontra o portfólio de investimentos do Nubank na segunda aba do app – identificada pelo símbolo do cifrão ($), e consegue acompanhar de perto a evolução da própria carteira.

Taxa Selic e CDI: qual a relação?

O CDI e a taxa Selic andam lado a lado. Mas por quê?

Primeiro, é importante dizer, rapidamente, o que é o CDI. CDI é a sigla para Certificado de Depósito Interbancário – o nome dos empréstimos que os bancos fazem entre si para fechar o caixa do dia no positivo.

Por determinação do Banco Central, todo banco deve fechar o dia com mais dinheiro entrando do que saindo dele. Em outras palavras: fechar o dia com saldo positivo. Entretanto, dependendo das operações realizadas pelos clientes dos bancos, nem sempre isso acontece.

Neste caso, os bancos precisam fazer um empréstimo para cobrir a diferença e deixar o caixa do dia positivo. Esse empréstimo é feito, por sua vez, de outras instituições financeiras. Como todo empréstimo, os bancos também pagam juros que, neste caso, são definidos pela taxa CDI.

Voltando à relação entre a taxa Selic e o CDI

- Se a taxa Selic for muito maior que o CDI, os bancos podem preferir emprestar dinheiro ao governo, e não a outros bancos, já que assim terão uma rentabilidade maior;

- Por outro lado, se a taxa CDI estiver muito acima da taxa Selic, a remuneração dos títulos que usam essa taxa sobe, o que também não é interessante para os bancos.

É por isso que, por definição, as duas taxas são muito próximas. A diferença entre as duas é de 0,10 ponto percentual. Ou seja, com a Selic a 15% ao ano, a taxa CDI fica 14,9% ao ano.

Taxa Selic e IPCA: o que têm a ver?

O IPCA é o índice que aponta a inflação do país. Ele indica a variação nos preços de uma série de categorias de bens e serviços importantes no dia a dia das pessoas, como vestuário, alimentação, transporte, saúde, despesas pessoais, educação e comunicação.

Ele é calculado mensalmente pelo IBGE (Instituto Brasileiro de Geografia e Estatística) nas regiões metropolitanas de São Paulo, Rio de Janeiro, Belo Horizonte, Porto Alegre, Curitiba, Salvador, Recife, Fortaleza, Belém e Vitória, além de Goiânia, Campo Grande, Rio Branco, São Luís, Aracaju e Brasília.

Apesar de não ser calculado em todo o país, o índice é de abrangência nacional – ou seja, vale para todas as regiões e cidades do Brasil.

Considerando que a taxa Selic é uma ferramenta de controle da inflação, qualquer mudança no IPCA orienta a taxa Selic (e vice-versa).

Um exemplo: quando a taxa Selic aumenta, o acesso ao dinheiro (crédito, empréstimos, financiamentos…) fica menor, porque fica mais caro. Assim, o consumidor para de fazer maiores gastos. No longo prazo, essa estratégia controla a inflação por gerar menor demanda e, consequentemente, oferta mais barata.

Portanto, aumentar a taxa Selic ou mantê-la estável é uma maneira de conter o aumento do IPCA.

Leia também

Poupança: o que saber antes de investir

Taxa Selic baixa: é bom ou ruim para o meu dinheiro?

O que é CDI e como ele pode afetar o seu dinheiro?

Este conteúdo faz parte da missão do Nubank de devolver às pessoas o controle sobre a sua vida financeira. Ainda não conhece o Nubank? Saiba mais sobre nossos produtos e a nossa história aqui.