A Selic subiu de 10,75% para 11,75% em março de 2022. Este é o maior valor da taxa básica de juros desde abril de 2017. Ela acompanhou a subida da inflação, que acumulou alta de 10,54% nos últimos 12 meses, encerrados em fevereiro.

A comida está mais cara, assim como o combustível, o gás, a luz, e outros itens do dia a dia, o brasileiroestá sentindo os efeitos da inflação no bolso. Justamente para tentar conter essa subida de preços é que, mais uma vez, o Comitê de Política Monetária (Copom) do Banco Central elevou a taxa básica de juros.

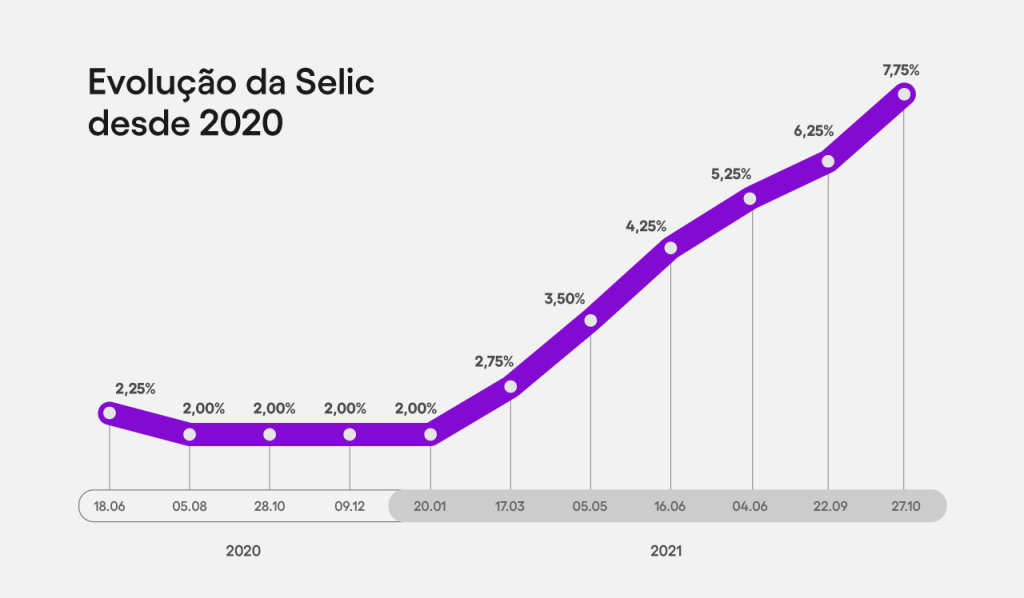

A nova alta consecutiva desde março de 2021 já era prevista por analistas – e não deve ser a última. A Selic é definida a cada 45 dias pelo Copom, e o mercado espera mais uma subida na última reunião do comitê, a ser realizada em maio de 2022.

Abaixo, entenda o que motivou a subida e os efeitos práticos na sua vida.

Por que a Selic subiu de novo?

O IPCA é o índice que mede a taxa de inflação no Brasil. Ele fechou os últimos 12 meses com alta de 10,54%, encerrados em fevereiro. Uma das medidas adotadas por países para segurar a alta da inflação é aumentar os juros – no caso do Brasil, a Selic é a taxa básica de juros que regula a economia.

Ao aumentar a taxa de juros, o Banco Central faz com que empréstimos fiquem mais caros, e a tendência é de que produção e o consumo diminuam. Assim, os preços devem começar a diminuir também. Isso é o que se espera que aconteça.

Os ajustes recentes, segundo analistas, também refletem uma forma de controlar o chamado cenário de estagflação, que é quando a inflação continua subindo mesmo com a aplicação de medidas para contê-la, somado à estagnação econômica. Isso pode levar a uma bola de neve na economia, muito perigoso para o emprego e a geração de renda para a população.

Vale lembrar que a inflação, quando controlada, é parte normal das finanças de um país. O problema acontece quando ela cresce de forma acelerada – ou cai muito. Ajustar a taxa Selic é, portanto, uma forma de tentar manter a inflação dentro da previsão do ano, o chamado teto da meta.

Veja aqui tudo o que você precisa saber sobre a inflação

Como o aumento da Selic impacta na sua vida?

Os brasileiros sentem o aumento principalmente quando tentam acessar crédito – tanto pessoas físicas quanto pessoas jurídicas. Ou seja, quem precisa de um empréstimo, parcelamento ou financiamento acaba pagando mais caro para tomar dinheiro emprestado.

Sabe aquela expansão que estava prevista em uma fábrica? Pode se tornar inviável com o novo valor do crédito, e aí ela deixa de ser feita, por exemplo. Tudo o que seria gasto com a reforma, como materiais de construção e serviço, não é mais gasto.

Mas então a alta dos juros é ruim para quem está precisando de empregos? Ela tende sim a ser desfavorável para quem está buscando uma oportunidade porque evita que as pessoas e empresas gastem.

Por outro lado, os investimentos de renda fixa atrelados a índices que seguem a Selic, vão passar a valer mais a pena com a subida da taxa de juros. É o caso do CDI, por exemplo. De maneira geral, a situação fica mais difícil para quem precisa pegar emprestado, e melhora para quem tem dinheiro investido em renda fixa.

Leia mais:

IPCA e IGP-M: o que são e quais as diferenças entre eles?

Inflação acima do teto da meta: o que isso significa?

Curva de Phillips, inflação e os impactos no seu dinheiro

Este conteúdo faz parte da missão do Nubank de devolver às pessoas o controle sobre a sua vida financeira. Ainda não conhece o Nubank? Saiba mais sobre nossos produtos e a nossa história.