Sempre que a taxa Selic passa por alguma mudança, surgem no mercado financeiro discussões para saber o impacto dessa alteração nos investimentos e se ainda vale a pena colocar dinheiro em aplicações atreladas à taxa básica de juros. A partir de agora, a queda da taxa Selic vai gerar debates mais uma vez.

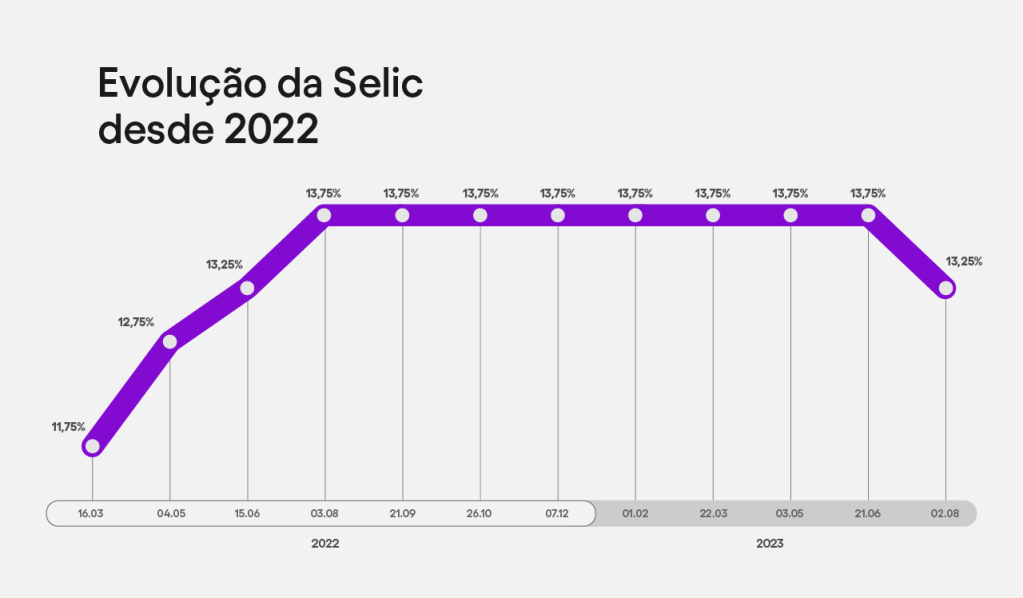

Isso porque, na quarta-feira, dia 2 de agosto, o Comitê de Política Monetária (Copom), do Banco Central (BC), reduziu a taxa Selic em 0,50 ponto percentual, de 13,75% para 13,25% ao ano. Isso não acontecia desde agosto de 2020.

No mercado financeiro, o impacto costuma ser imediato porque, de forma geral, essa queda já está precificada – ou seja, o mercado costuma antecipar esses movimentos e essas decisões acabam afetando a oferta e demanda dos ativos antes mesmo de elas acontecerem. É por isso que tanto os ativos de renda fixa, como Tesouro Direto e CDBs, quanto os que são negociados em Bolsa de Valores, como as ações, acabam sentindo os efeitos da queda dos juros.

A seguir, saiba por que o Banco Central reduziu a taxa Selic e as consequências disso para os principais investimentos.

Por que a taxa Selic caiu?

O principal motivo para a decisão do Copom é a desaceleração da inflação nos últimos meses. Em junho de 2023, o IPCA (Índice de Preços ao Consumidor Amplo), que mede a inflação oficial do país, caiu 0,08%, o primeiro resultado negativo em nove meses. Nos últimos 12 meses, até o mês de junho, os preços subiram 3,16% segundo dados do Instituto Brasileiro de Geografia e Estatística (IBGE).

Mas o que a inflação tem a ver com a taxa Selic?

O Banco Central usa a taxa básica de juros para conter a subida dos preços. Quando os juros estão altos, o crédito fica mais caro e isso reduz o consumo e força a queda dos preços. E nos últimos anos, a inflação deu trabalho, subindo de forma sucessiva, até somar uma alta de mais de 12% no acumulado dos últimos 12 meses, em abril de 2022.

Além disso, o cenário internacional também não ajudou. Nos últimos dois anos, alterações nos preços de produtos básicos no mercado internacional, a guerra da Rússia contra a Ucrânia, a crise do mercado financeiro nos Estados Unidos e o aumento dos juros em países de economia forte afetaram a confiança e os preços aqui no Brasil.

Sem falar na pandemia de Covid 19 que quebrou a cadeia produtiva e puxou os preços para cima. Por tudo isso, o Banco Central não alterava a taxa Selic desde setembro de 2022.

Porém, mesmo caindo nos últimos nove meses, a inflação ainda preocupa, porque as projeções indicam que ela deve se manter acima da meta tanto em 2023 quanto em 2024. A expectativa é de que a inflação encerre 2023 em 4,84% – acima dos 3,25% estipulados. Em 2024, os especialistas ouvidos pelo Banco Central para o Boletim Focus projetam que o IPCA fique em 3,89% – a meta para o próximo ano é 3%.

Agora, o Banco Central inicia o movimento de queda dos juros, ainda que de forma lenta. Os especialistas ouvidos pelo BC acreditam que a taxa Selic fique em 12% até o fim de 2023 e em 9,25% em 2024.

Saiba como foi a evolução da taxa Selic nos últimos meses.

Como a queda da taxa Selic afeta os investimentos?

Apesar dos efeitos imediatos no mercado financeiro, os impactos da queda da taxa Selic são mais lentos na economia real, segundo Murilo Breder, analista do Nubank. Ou seja, os brasileiros vão demorar a sentir os efeitos do corte dos juros no dia a dia.

“Seja na alta ou na queda dos juros, é preciso uma 'cadeia de efeitos', um processo que demora meses. Sendo assim, a depender do ritmo dos próximos eventuais cortes, os impactos devem se tornar realmente visíveis apenas a partir do final deste ano”, diz.

Apesar do primeiro corte da Selic em mais de dois anos, os juros no Brasil continuam entre os mais altos do mundo. Assim, as aplicações de renda fixa permanecem atrativas, como explica José Falcão Castro, analista de investimentos do Nubank.

Entenda a seguir como fica cada tipo de aplicação após a queda da Selic.

Investimentos pós-fixados

Com a expectativa de que a taxa Selic caia mais ao longo dos próximos meses, os investimentos pós-fixados, como o Tesouro Selic, tendem a render menos à medida que as reduções aconteçam. Mas, por enquanto, eles continuam vantajosos, com retornos na casa dos dois dígitos.

Quando a Selic cai, os investimentos de renda fixa indexados à Selic passam a oferecer uma remuneração menor. E o contrário também acontece.

No caso do Tesouro Selic, além de ainda manter a rentabilidade de 13,25% ao ano, existem benefícios como a facilidade de aplicação e a segurança. Ele também é um dos investimentos mais indicados para a reserva de emergência, pois tem baixo risco e liquidez diária, ou seja, pode ser resgatado a qualquer momento e o dinheiro volta para a sua conta em até um dia útil.

CDBs pós-fixados

Os CDBs pós-fixados também são impactados pela queda da taxa Selic, mas aqui entram outras vantagens para os investidores. Segundo o analista José Falcão Castro, eles são uma das aplicações mais seguras do mercado, não sofrem com as oscilações e ainda têm a rentabilidade atrelada a uma taxa de referência, como o CDI, mais um acréscimo.

“Além disso, é uma opção de renda fixa que conta com a cobertura do FGC (Fundo Garantidor de Créditos). Alguns emissores podem oferecer taxas que superam a Selic e o CDI. Por exemplo, para prazos de até seis meses, recomendamos CDBs que rendem a partir de 106% do CDI ou acima de 110% para vencimentos mais longos. Quanto maior o prazo, maior pode ser a taxa de retorno, mas sugerimos vencimentos que não ultrapassem dois ou três anos”, afirma.

O FGC é uma entidade privada e sem fins lucrativos que protege os investidores que colocam seu dinheiro em instituições financeiras associadas a ele.

Em outras palavras, o FGC é um fundo que visa garantir aos clientes a devolução de valores depositados caso a instituição financeira tenha algum problema, funcionando quase como um seguro. Ele cobre valores de até R$ 250 mil por CPF e por instituição financeira, com um limite de R$ 1 milhão por CPF renovado a cada período de quatro anos.

Prefixados

Os investimentos prefixados são aqueles que oferecem uma taxa de juros fixa logo no início da aplicação. Em outras palavras, ele não está amarrado a nenhum índice, como acontece com o Tesouro Selic.

Mas não é porque a rentabilidade desses ativos não está amarrada a um indicador que eles não são influenciados pelos índices da economia.

Um exemplo é o Tesouro Prefixado. O Tesouro Nacional define os juros a serem pagos ao investidor com base nos juros futuros, que são projetados e negociados em contratos diariamente na Bolsa de Valores. E essas projeções dependem da taxa Selic.

Caso o ciclo de queda da taxa Selic continue, títulos com taxas prefixadas tendem a ter um desempenho melhor, como explica o analista José Falcão Castro. Segundo ele, o investidor consegue ter mais previsibilidade com uma taxa de retorno fixada logo no momento do investimento.

“Na prática, investimos em um título que rende 10% ao ano, mas se esta taxa (Selic) cair para 8,5% nos próximos anos, continuaremos recebendo a taxa contratada no momento da compra (10%). Por isso, o Tesouro Prefixado atualmente faz sentido dentro de uma carteira diversificada”, explica.

Lembrando que o investidor só recebe a taxa acordada se mantiver o título até a data de vencimento. Caso venda antes, vai receber o valor negociado no mercado no dia do resgate.

Clique aqui para entender como o Tesouro Prefixado funciona e para quem é esse investimento

Investimentos atrelados à inflação

No mercado financeiro, também existem os títulos atrelados ao IPCA, o índice oficial de inflação do Brasil. Um dos mais populares dessa categoria é o Tesouro IPCA+. Ele tem a remuneração composta pela variação do IPCA durante o período de investimento, mais uma taxa fixa, que na sigla é representada pelo símbolo “+”.

Esse investimento proporciona ganhos acima da inflação e, por isso, garante o poder de compra do dinheiro dos investidores.

“Apesar da inflação mais comportada, através do Tesouro IPCA+ é possível ter a previsibilidade do juro real, ou seja, quanto o investidor receberá acima da inflação se levado até o vencimento”, detalha Castro.

E caso a os juros caiam ao longo dos próximos meses, esse título pode se valorizar com a marcação a mercado, uma atualização diária tanto nos preços de títulos de renda fixa (como Tesouro Direto e CDBs) quanto em produtos de renda variável, incluindo fundos de investimento. Esse ajuste pode acontecer tanto para baixo quanto para cima.

Tesouro IPCA+: o que é e como funciona esse investimento

A Bolsa de Valores também sente a queda da taxa Selic?

A queda da taxa Selic não impacta só os investimentos de renda fixa. Na Bolsa de Valores, os efeitos chegaram antes mesmo da decisão do Copom, com uma valorização das ações.

“A queda dos juros é um gatilho relevante para o mercado acionário brasileiro. Não conseguimos prever o quanto poderá subir, mas o fato é que tende a baratear o crédito, aumentar investimentos e ter impactos positivos na economia real, refletindo em melhorias de resultados das empresas e na precificação de ativos de risco”, diz o analista Murilo Breder.

Entre os setores que mais devem se beneficiar da queda de juros, Breder destaca o varejo e a construção civil. Segundo ele, uma taxa de juros menor pode impulsionar o consumo, ajudando as empresas de varejo.

“No caso do mercado imobiliário, a Selic é uma das variáveis que influencia o financiamento para a compra e a construção de imóveis. Sendo assim, a queda de juros também impacta positivamente os FIIs (fundos imobiliários) de tijolo, sobretudo os fundos de shopping center”, diz.

Leia também:

Como a Selic afeta o financiamento imobiliário?

Por que está todo mundo falando da alta da Selic?

Como fica a poupança com a Selic acima de 8,5%?

Sistema de metas de inflação: como vai funcionar a nova regra e o que você tem a ver com isso?

Este conteúdo faz parte da missão do Nubank de devolver às pessoas o controle sobre a sua vida financeira. Ainda não conhece o Nubank? Saiba mais sobre nossos produtos e a nossa história.